Ohlédnutí za investičně vydařeným prvním pololetím

Se začátkem letních prázdnin se rok 2024 překulil do své druhé poloviny. Prvních šest měsíců se na trzích neslo převážně v optimistickém duchu, když většina investičních aktiv jako akcie, firemní dluhopisy či zlato vykázala slušné zisky. V jaké situaci se konkrétně nacházíme a co čekat v nadcházejícím období?

Do letošního roku vstupovali investoři poměrně dobře naladěni, inflace se již zdála být pod kontrolou díky vysokým úrokovým sazbám centrálních bank a ekonomický růst v USA sice měl zpomalovat, nicméně recesi díky silnému trhu práce a uvolněné fiskální politice očekával jen málokdo. Optimismus přinášel rovněž výhled na pokles úroků ze strany Fedu, který měl podle tehdejších tržních odhadů letos snížit sazby rovnou 6x.

Dluhopisové výnosy kvůli inflaci zamířily výše

Inflace se však postupem času ukázala být více perzistentní, kvůli čemuž americká centrální banka letos nakonec podle všeho sníží sazby jen 1-2x. Z toho důvodu jsme byli svědky nárůstu výnosů bezrizikových dluhopisů. Zatímco nejsledovanější 10letý státní dluhopis USA nesl začátkem roku 3,9 % do splatnosti, nyní se obchoduje s výnosem 4,4 %. Nárůstem o přibližně 40 bazických bodů si prošly i české státní dluhopisy, když 10letý nyní nese 4,2 % ročně. Vzhledem k tomu se logicky příliš dobře nevedlo fondům zaměřeným na bezpečné státní dluhopisy s delší durací, které letos ve většině případů zaznamenaly drobné ztráty.

Letošní vývoj výnosu 10letého státního dluhopisu USA, zdroj: cnbc.com

Přes letošní ne zrovna zářnou výkonnost platí, že výhled pro dlouhodobější české státní dluhopisy je smíšený. Výnosy jsou sice relativně vysoké a poskytují pro konzervativní investory poměrně slušné zhodnocení, na druhou stranu potenciál na pokles výnosů a související růst cen dluhopisů již není nijak zvlášť vysoký. Souvisí to s pravděpodobným nárůstem neutrální úrokové sazby, vzhledem k čemuž by se 2T repo sazba ČNB měla dlouhodobě nacházet na úrovních okolo 3,5 %, přičemž státní dluhopisy by měly nést vzhledem k vyššímu riziku logicky o něco více.

Naopak krátkodobé fondy peněžního trhu nadále těžily z prostředí vysokých úrokových sazeb a připsaly za pololetí přibližně 2,5% zhodnocení. Velmi dobře se vedlo firemním dluhopisům, zejména těm s kratší durací, které těžily z pokračujícího poklesu rizikových přirážek a všeobecného optimismu na trzích. Řada kvalitně spravovaných fondů díky tomu v prvním pololetí zhodnotila o 4-6 %. V budoucnu sice nelze opakování tak skvělých výsledků očekávat, přesto jsou v současnosti na střednědobý horizont firemní dluhopisy rozumnou volbou.

Akciová jízda na vlně AI

Navzdory nárůstu dluhopisových výnosů a o něco vyšší inflaci za sebou mají akcie výborné pololetí. Index S&P 500 letos připsal 15 %, avšak je nutno si uvědomit, že 6 největších technologických akcií má na svědomí přibližně dvě třetiny nárůstu celého indexu. Hlavními tahouny tak byly opět společnosti navázané na téma umělé inteligence. Letošní zhodnocení akcií Nvidia o přibližně 150 % ostatně mluví za vše. Kdo tak v portfoliu neměl firmy jako Microsoft, Alphabet či Meta, za trhem pravděpodobně zaostává.

To lze hezky vidět na výkonnosti rovnoměrně váženého indexu S&P 500 Equal Weight, který letos připsal „pouhá“ 3 % a daleko lépe popisuje vývoj průměrné americké akcie. Nijak zvlášť se nedaří ani společnostem s nízkou tržní kapitalizací, které reprezentuje letos jen kosmeticky rostoucí index Russell 2000. Malé firmy jsou výrazněji zasaženy prostředím vysokých úrokových sazeb a signály možného ekonomického zpomalení, navíc zastoupení technologií je v tomto segmentu trhu nízké.

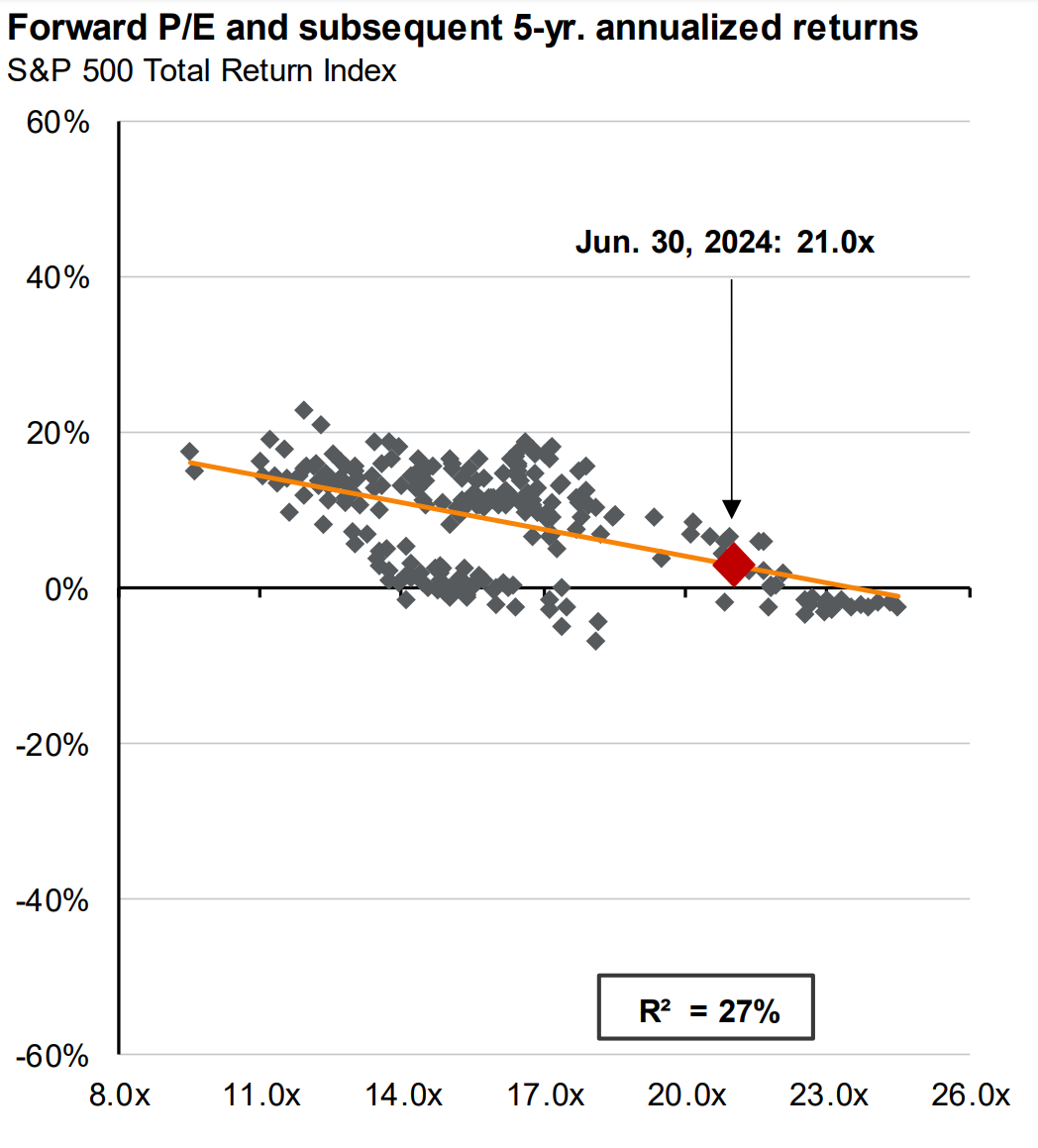

Globálním akciovým fondům se však dařilo velmi dobře, když letos přinesly zhodnocení typicky okolo 12-15 %. Otázkou je budoucí vývoj, neboť v současné době se zejména akcie v USA nacházejí na relativně vysokých valuacích. Konkrétně se S&P 500 obchoduje na 21násobku očekávaných čistých zisků, což je přibližně 25 % nad dlouhodobým průměrem. Navíc pokud přihlédneme k prostředí vysokých úrokových sazeb, nelze se zbavit dojmu, že akcie ve Spojených státech jsou v současnosti poměrně drahé. A historie ukázala, že vysoké valuace zpravidla znamenaly podprůměrné budoucí výnosy.

Historický vztah očekávaného P/E a výnosu S&P 500 v následujících 5 letech, zdroj: JPMorgan

Zdaleka však neplatí, že všechny akcie jsou z pohledu valuačních ukazatelů drahé. Hodnotové firmy či společnosti s nízkou tržní kapitalizací z USA se obchodují s poměrně přijatelným oceněním. Za levné je možné označit i evropské akcie, které lze s 14x forwardovým P/E koupit dokonce s oceněním pod dlouhodobými průměry. Investoři by tak na akcie rozhodně neměli zanevřít, bez této třídy aktiv totiž sestavit dlouhodobé portfolio prakticky nelze. Na druhou stranu je nutno vzít v potaz silné růsty z posledních měsíců, dbát zvýšené obezřetnosti a případné větší akciové nákupy rozložit v čase.

Volatilita byla v letošním roce totiž až nezvykle nízká. Investoři se nedočkali prakticky žádných zásadních propadů, když v průběhu prvního pololetí akcie v USA zaznamenaly pouze 5% dubnovou korekci, která byla navíc rychle umazána a akcie pokračovaly v dosahování nových maxim. Nebylo by tak překvapením, kdybychom ve druhém pololetí byli svědky vyšší volatility, k čemuž by mohla dopomoci nejistota okolo prezidentských voleb či tempa snižování úrokových sazeb v závislosti na vývoji ekonomiky a inflace v USA.

Zlato na rekordech, nemovitostní trh ožívá

V první polovině roku se dařilo i zlatu, které v amerických dolarech zhodnotilo o 13 %, v českých korunách pak dokonce o 18 % díky oslabení domácí měny. Podporou pro cenu blyštivého kovu jsou nákupy ze strany centrálních bank především rozvíjejících se zemí, které chtějí v rámci svých devizových rezerv snížit expozici na dolar. Zlatu hraje do karet i napjatá geopolitická situace či výrazný nárůst peněžní zásoby z posledních let společně s výhledem na snižování úrokových sazeb v budoucnu.

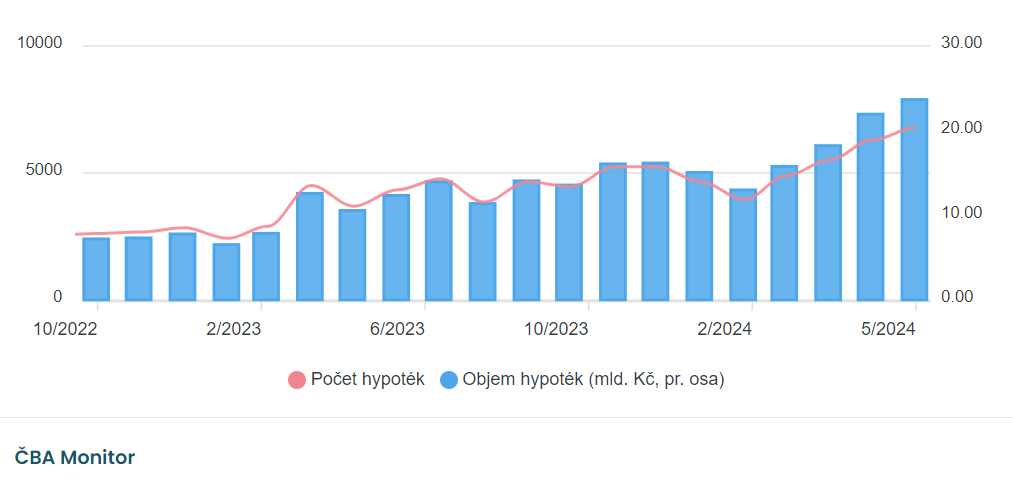

Nárůstem aktivity si pak prošel realitní trh, když ceny rezidenčních nemovitostí v ČR mírně rostly. Podporu přineslo oživení úvěrového trhu, například květnový objem poskytnutých hypoték meziročně vzrostl na téměř dvojnásobek. Pomohl k tomu pokles hypotečních sazeb na současné úrovně lehce nad 5 % a uvědomění Čechů, že návrat levných peněz je v nedohlednu. Banky totiž navzdory poklesu krátkodobých úroků příliš prostoru ke zlevňování nemají, když současná cena pětiletých zdrojů (úrokový swap) dosahuje 3,9 %. Pokud nedojde k překvapení, ceny nemovitostí by měly vykazovat v blízké budoucnosti nadále mírné růsty.

Počet a objem poskytnutých hypoték v ČR, zdroj: ČBA

Nejvyšší čas na útěk od hotovosti

Navzdory velmi dobré výkonnosti většiny aktiv v letošním roce platí, že vzhledem k pokračujícímu poklesu krátkodobých korunových úrokových sazeb není vhodné držet dlouhodobé prostředky v konzervativních nástrojích. Úroky na spořících účtech či termínovaných vkladech budou totiž zákonitě klesat, stejně jako zhodnocení repofondů. Pro střednědobý horizont se v současné době nabízí využít stále zajímavého potenciálu fondů zaměřených na firemní dluhopisy v kombinaci s realitními fondy. Dlouhodobí investoři by poté měli přemýšlet o zařazení akciové složky, která má potenciál přinést nejvyšší zhodnocení, byť logicky s odpovídající volatilitou.