Pokles úrokových sazeb nahrává přesunu prostředků do investic

Na svém posledním zasedání ČNB opět snížila úrokové sazby. V poklesu přitom bude podle všeho klíčová 2T repo sazba v průběhu následujících kvartálů dále pokračovat. Vzhledem k tomu přichází ideální období k zamyšlení nad alokací portfolia a k alespoň částečnému přesunu prostředků do investičních produktů s vyšším výnosovým potenciálem.

Po období nečekaně strmého nárůstu cen se tuzemská inflace konečně dostala k vytouženému 2% cíli, což otevírá prostor k uvolňování měnové politiky ČNB. Ta snižuje úrokové sazby již od loňského prosince, přičemž na posledním květnovém zasedání přistoupila podle očekávání k další redukci 2T repo o 50 bazických bodů na současných 5,25 %.

Centrální bankéři však chtějí být podle svých slov se snižováním sazeb opatrní, neboť nadále spatřují spíše proinflační rizika, ať už jde o setrvalý růst cen v sektoru služeb (+5,4 % meziročně), slabou korunu či stále zvýšená inflační očekávání domácností a firem. Svoji roli hraje i deficitní hospodaření české vlády a vývoj v zahraničí (EU, USA), kde se rovněž hovoří o pomalejším poklesu sazeb.

Vyšší sazby po delší dobu?

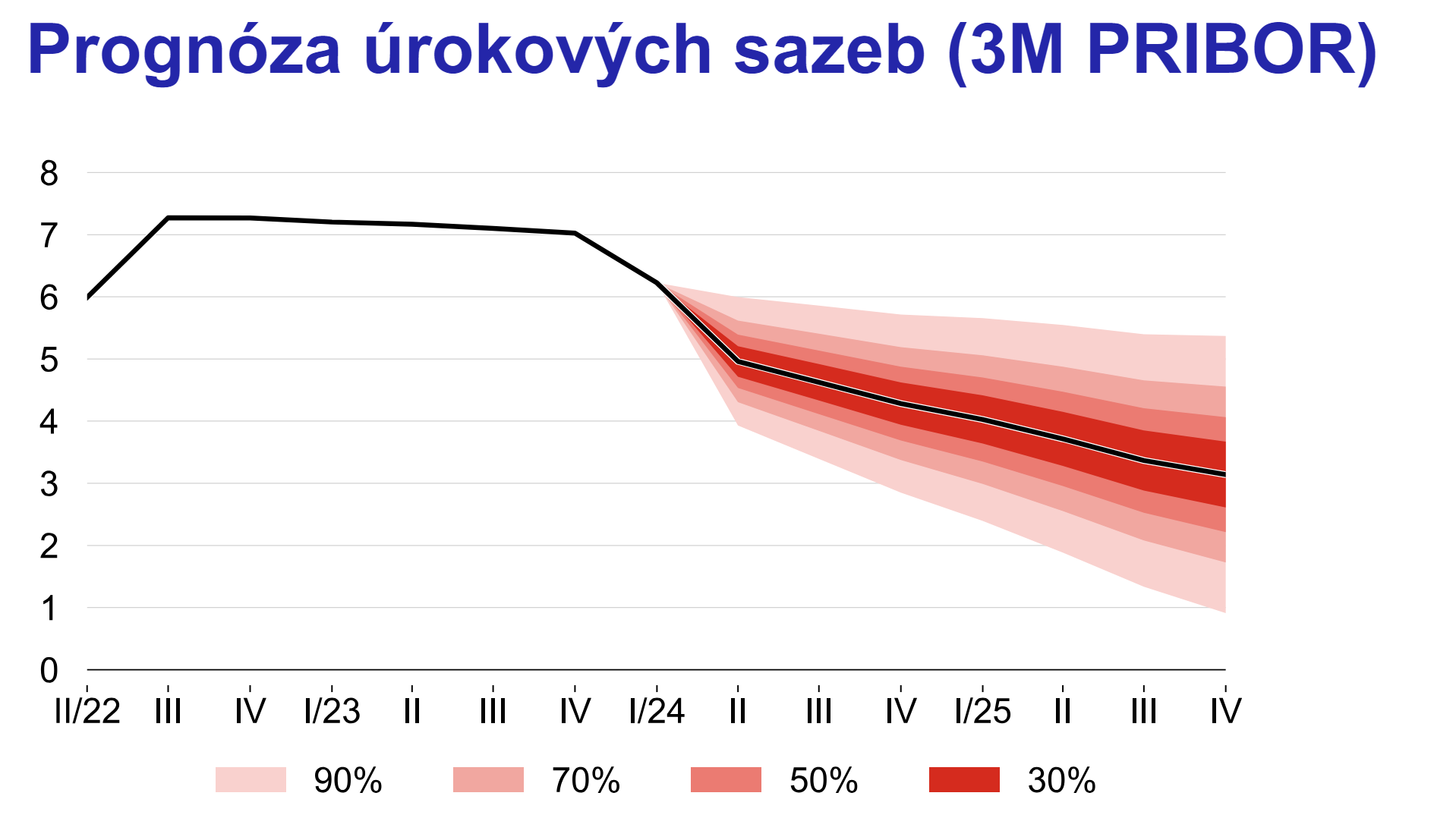

Důležitým bodem zasedání byla nově zveřejněná prognóza analytického aparátu ČNB, která přehodnotila trajektorii vývoje úrokových sazeb směrem výše. Konkrétně aktuální prognóza vidí 3M PRIBOR v posledním čtvrtletí letošního roku na průměrné hodnotě 4,28 %, v posledním kvartále příštího roku pak na 3,14 %. Je nutno zmínit, že ČNB neprognózuje přímo 2T repo, nicméně PRIBOR jej do značné míry kopíruje. Jde totiž o úrokovou sazbu, za kterou si banky na českém trhu navzájem poskytují úvěry.

Bankovní rada se navíc vyjadřuje v tom smyslu, že oproti prognóze chce být více opatrná, navzdory tomu by se 2T repo sazba měla koncem roku přiblížit hladině 4 %. Zároveň se debatuje o úrovni rovnovážné úrokové sazby, tedy takovém nastavení úroků, které ekonomiku nebrzdí ani nestimuluje a je v souladu s 2% inflačním cílem. Podle slov guvernéra Michla by mohla být rovnovážná sazba na vyšších úrovních, než bylo dříve typické, konkrétně se zmínil o 3,5 %. To naznačuje, že cílová destinace 2T repo sazby, do které bychom měli dorazit v průběhu příštího roku, může být výše než na dříve očekávaných 3 %.

Atraktivita spoření a krátkodobých investic klesá

Pro českého investora výše uvedené znamená, že úrokové sazby budou nadále klesat, i když zřejmě ne s tak razantní intenzitou, jak se dříve čekalo. Přesto se pokles sazeb ČNB výrazně propíše do úročení spořících účtů, termínovaných vkladů či míry zhodnocení oblíbených repofondů. Období velmi vysokých úroků zkrátka končí a lidé mající v produktech tohoto typu velké objemy prostředků by se měli zamyslet nad dalším postupem.

Klíčové je zejména stanovit si účel daného majetku a předpokládaný horizont jeho využití. Nástroje peněžního trhu či depozitní produkty jsou bezesporu vhodné především na krátkodobé horizonty. Pro zaparkování finanční rezervy nebo spoření na nákup nového auta jde o ideální řešení. Pokud však klient plánuje prostředky odložit dlouhodobě, jsou spořící účty paradoxně rizikovým nástrojem. Pravděpodobnost ztráty kupní síly na dlouhém horizontu je v jejich případě totiž vyšší než u akcií a dalších dynamických aktiv.

Akcie jsou dlouhodobě paradoxně bezpečnější než hotovost

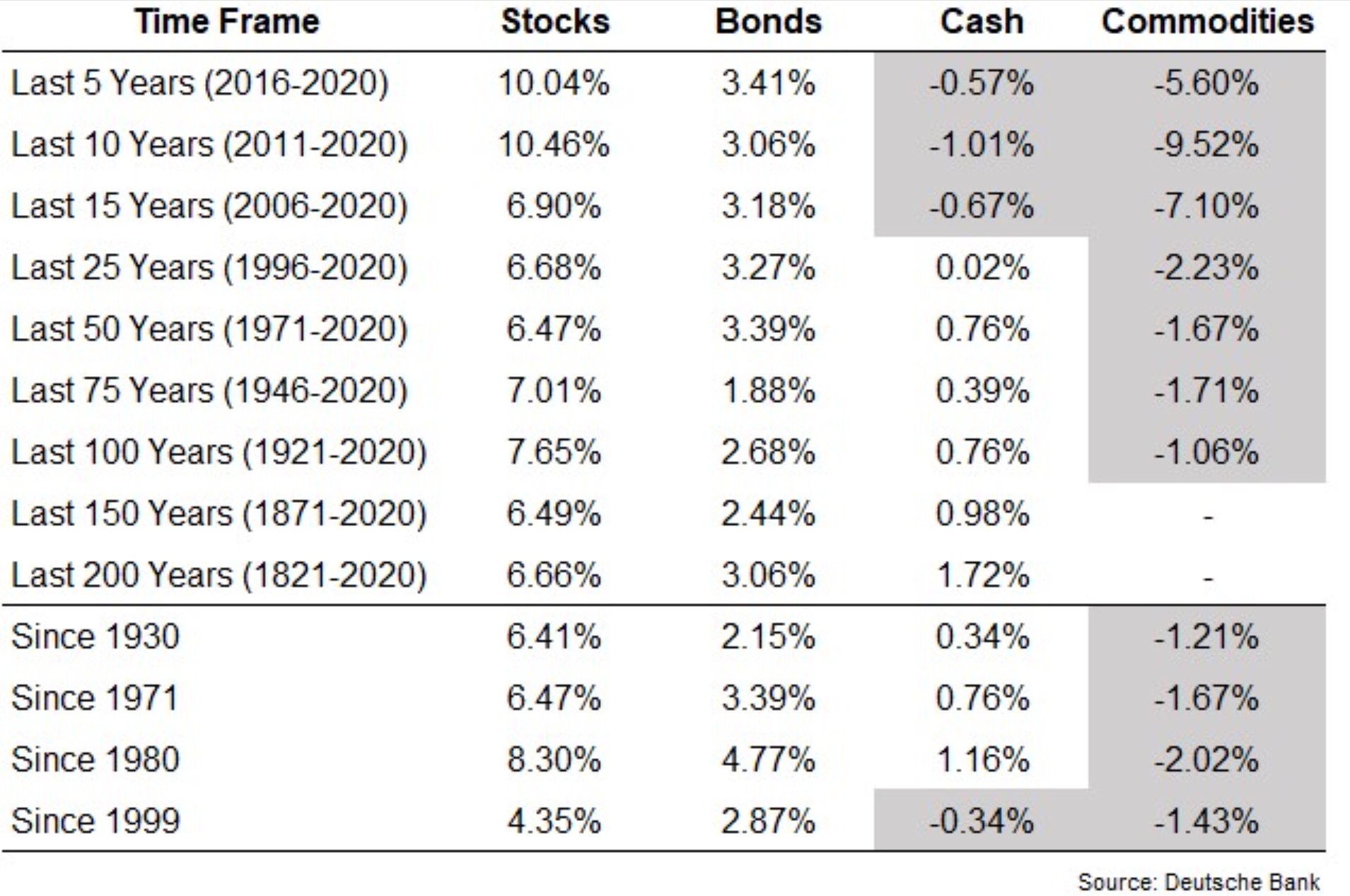

Stačí se podívat na domácí vývoj z posledních let, kdy výnosy nástrojů peněžního trhu systematicky zaostávaly za inflací. Kdo však byl zainvestován v nemovitostech či akciích, podařilo se mu reálnou hodnotu majetku ochránit. Tento pohled potvrzuje řada zahraničních analýz, podle nichž je při skutečně dlouhodobém investování pravděpodobnější zaznamenat reálnou ztrátu s penězi na spořícím účtu než v případě diverzifikované akciové investice.

To dokládá i studie Deutsche Bank, která sledovala reálné výnosy amerických akcií, 10letých státních dluhopisů USA, nástrojů peněžního trhu a komodit. Je jasně patrné, že zatímco konzervativní investice na dlouhých horizontech nebyly schopny zásadně pokořit inflaci a často za ní i zaostávaly, dluhopisy a zejména akciové investice zaznamenaly atraktivní reálné zhodnocení.

Investovat se vyplácí

Zatímco pro krátkodobé úložky tak dává smysl zůstat u bezrizikových nástrojů, na střednědobý horizont se nabízí orientovat se na dluhopisové investice. Velmi konzervativní investoři se mohou zaměřit na segment státních dluhopisů, například v současné době 10letý dluhopis ČR nese 4,2 % ročně do splatnosti, v případě 10letých dluhopisů USA pak 4,6 %. Z pohledu očekávaného výnosu je však optimálnější vydat se cestou kvalitních firemních emisí, které lze jednoduše nakoupit skrze podílové fondy. Investor tak získá nejen vyšší výnosový potenciál než u státních dluhopisů, ale i diverzifikované portfolio spravované profesionálními portfolio manažery.

Za pozornost rozhodně stojí i realitní fondy, prostřednictvím kterých je možné do nemovitostí investovat již od velmi nízkých částek. Odpadá starost s výběrem vhodných nájemců a správou nemovitosti. Díky fondům investor zároveň může profitovat na výnosech nemovitostí, které by nebyl schopen koupit napřímo vzhledem k vysoké kapitálové náročnosti, ať už se jedná o průmyslové parky, obchodní centra či rezidenční novostavby ve velkých městech. S fondovou investicí je spojena i výrazně vyšší likvidita, neboť podílové listy lze kdykoliv v potřebném objemu odprodat.

Dlouhodobí investoři by pak do portfolií měli rozhodně zařadit i akcie, které mají potenciál přinášet velmi atraktivní reálné zhodnocení, byť za cenu vyšší kolísavosti. V případě akciové investice není od věci si stanovit strategii a nakupovat postupně, zejména vzhledem k současným vyšším valuacím a zmíněné volatilitě. Zajímavým doplňkem portfolia může být díky svým diverzifikačním schopnostem i zlato či bitcoin.

Ačkoliv úrokové sazby nepoklesnou na tak extrémně nízké hodnoty, jaké jsme viděli v uplynulé dekádě, neznamená to, že bychom měli na investice zanevřít. Právě naopak, neboť jednotlivé části finančního trhu jsou spojenými nádobami a budeme-li svědky dlouhodobě o něco vyšších sazeb, ekvivalentně tomu porostou i očekávané výnosy akcií, dluhopisů či nemovitostí. Investoři do těchto nástrojů totiž musí být odměněni za podstoupené riziko odpovídající výnosovou prémií. A byla by škoda si tuto prémii nechat utéct mezi prsty.