Říjen ve znamení 100. výročí Světového dne spoření

Na 31. října každoročně připadá Světový den spoření, jehož hlavní myšlenkou je podporovat důležitost úspor v povědomí veřejnosti. Poprvé si navíc nutnost zamyšlení nad hospodařením s penězi lidé připomínali v roce 1924, tedy přesně před sto lety. Jde tak o ideální příležitost zhodnotit, jak si v této oblasti Češi vedou.

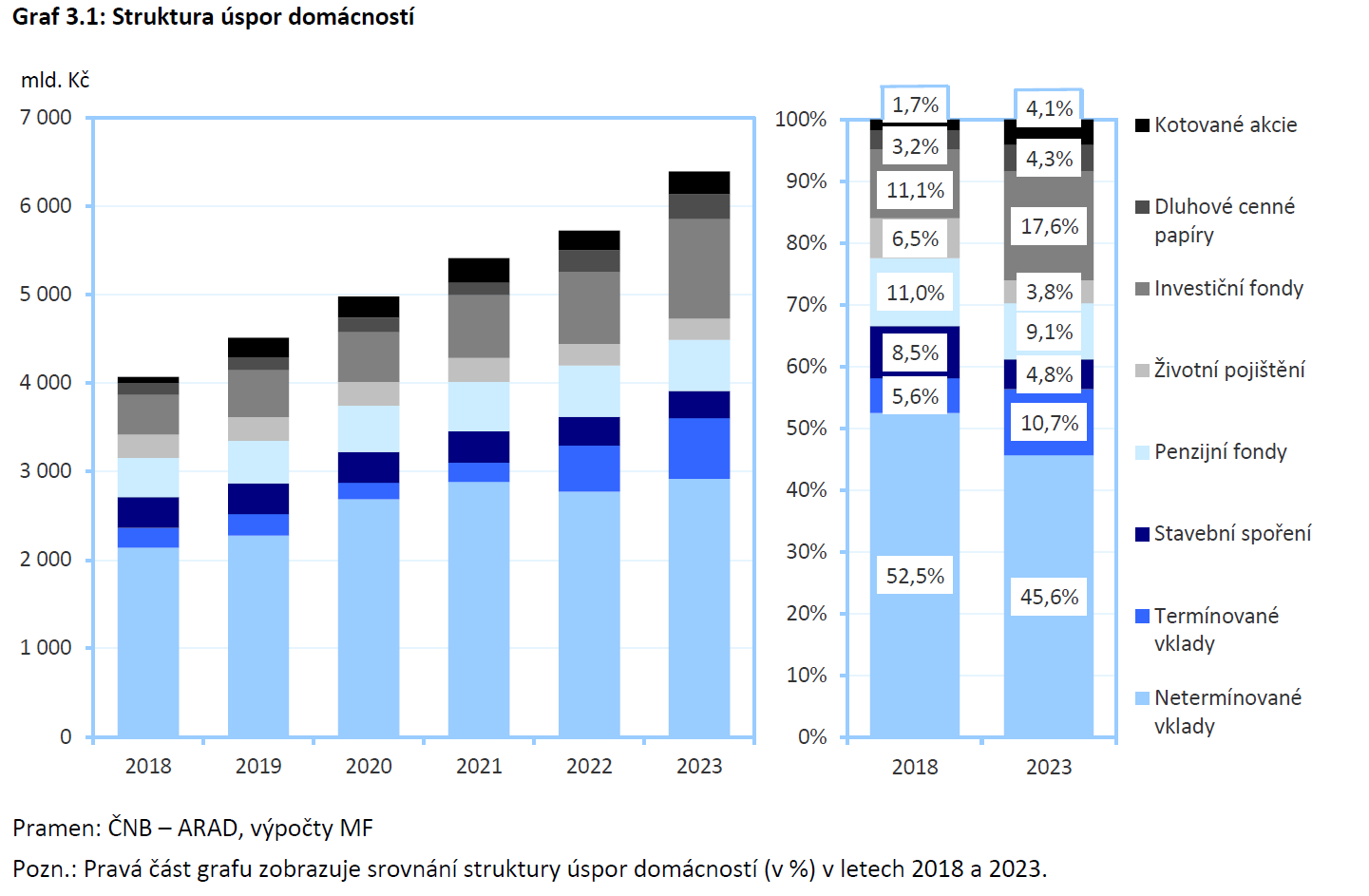

Pokud jde o strukturu úspor tuzemských domácností, je zjevné, že Češi mají ke spoření blízko. A naopak z investování má stále celá řada z nich obavy. Vždyť na bankovních vkladech a v rámci stavebního spoření drží 61 % svých celkových úspor umístěných v rámci nástrojů finančního trhu. Ačkoliv tak zájem o investiční fondy či akcie v poslední době znatelně roste, stále je patrná typická konzervativnost Čechů, kteří raději sází na jistotu.

Čtvrtina Čechů nemá prakticky žádnou finanční rezervu

Vyplývá to i z průzkumu Asociace pro kapitálový trh (AKAT), podle kterého 37 % respondentů nikdy neinvestovalo a ani s tím nehodlá začít. Dalších 23 % dotázaných pak sice zvažuje investovat, ale nemá s tím zkušenosti a doposud se k tomuto kroku neodhodlalo. Důvodem je především strach z možných rizik a nejistého zhodnocení, případně obava, že se z investice vyklube podvod a oni přijdou o peníze. Necelá třetina lidí pak přiznává, že k investování zkrátka nemá dostatek prostředků.

Poměrně alarmující přitom je, že řada lidí nemá vytvořené krátkodobé rezervy a není schopna se vypořádat s větším nečekaným výdajem. Vždyť čtvrtina dotázaných přiznala, že jejich domácnost je schopna bez příjmů vydržet maximálně jeden měsíc. Dalších 18 % pak disponuje finanční rezervou na 2-3 měsíce, přičemž pouze 27 % domácností by zvládlo ustát více než půlrok trvající výpadek příjmů. Ačkoliv tak na každého Čecha v průměru připadá bezmála 300 000 CZK uložených v rámci netermínovaných bankovních vkladů, rozložení těchto prostředků je zjevně nerovnoměrné.

Srovnání s Evropou

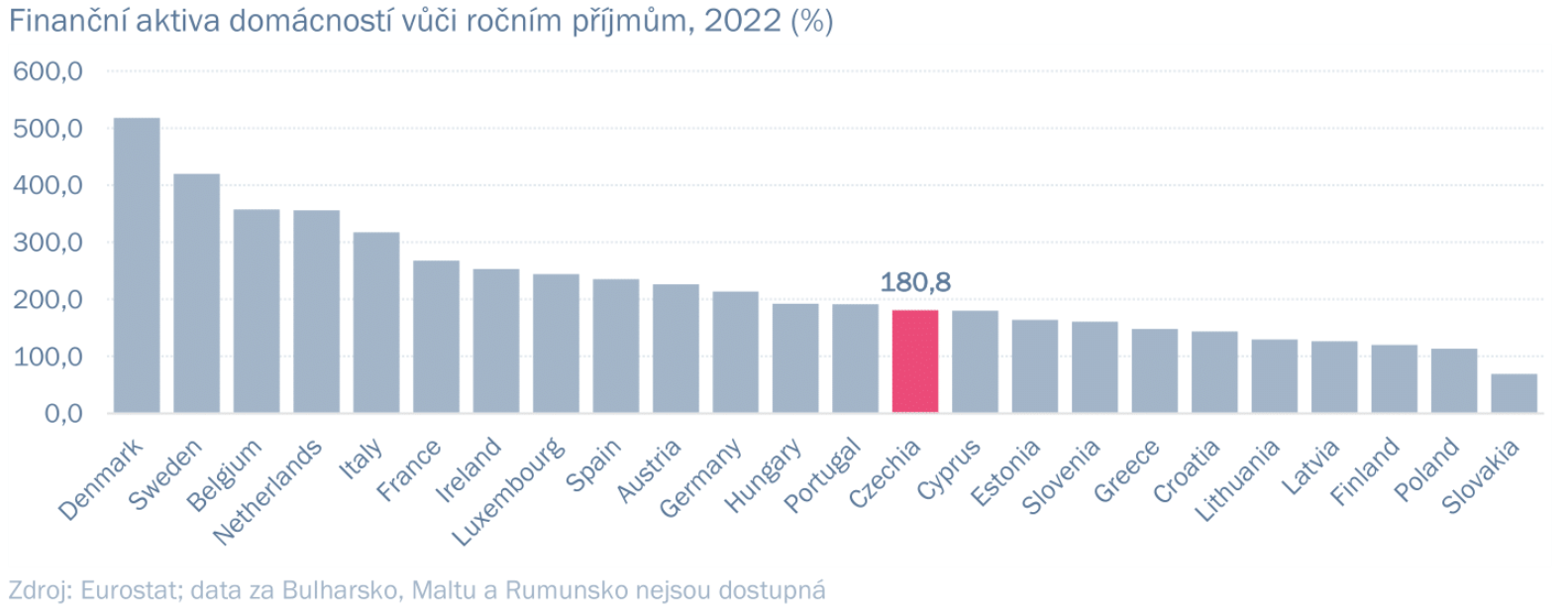

Podle dat z analýz České spořitelny se však tuzemské domácnosti svým chováním nijak zásadně nevymykají evropským průměrům, když jejich finanční aktiva typicky dosahují 180 % ročních příjmů. Tento ukazatel zahrnuje nástroje jako vklady, akcie, dluhopisy a podobně vzhledem k ročním příjmům po odečtení všech závazků. V tomto ohledu si vedeme znatelně lépe než sousední Polsko či Slovensko.

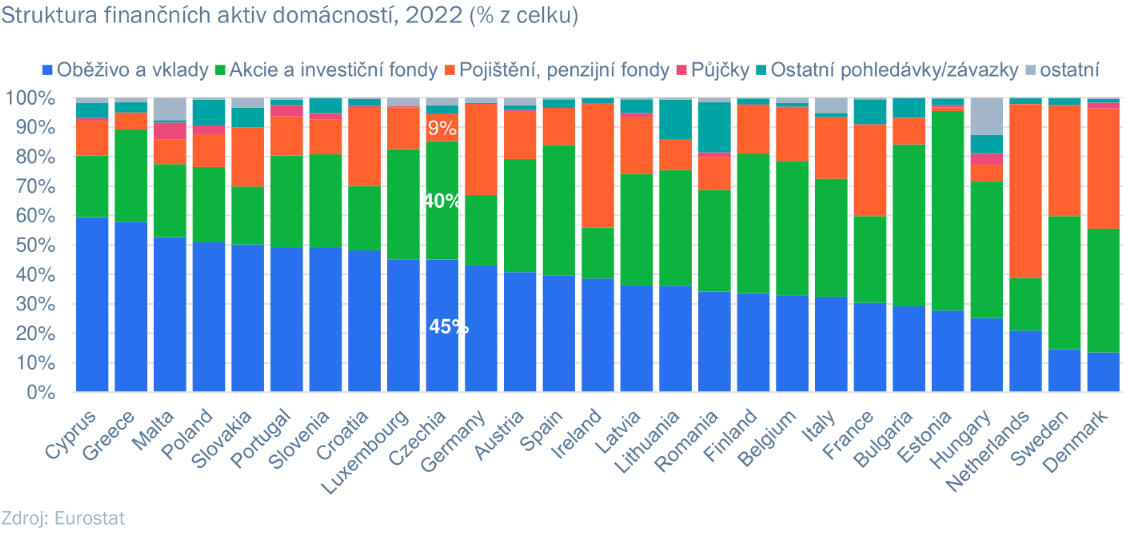

Rovněž nelze říci, že by Češi byli doslova posedlí spořením a investicím se vyhýbali jako čert kříži. Podle statistik dosahuje podíl oběživa a vkladů tuzemských domácností na celkových finančních aktivech ve srovnání s EU sice nadprůměrných hodnot, nicméně opět se nejedná o žádné extrémní úrovně. To však nemění nic na tom, že potenciál motivovat české domácnosti k větší odvaze investovat rozhodně existuje.

Zabiják spoření jménem inflace

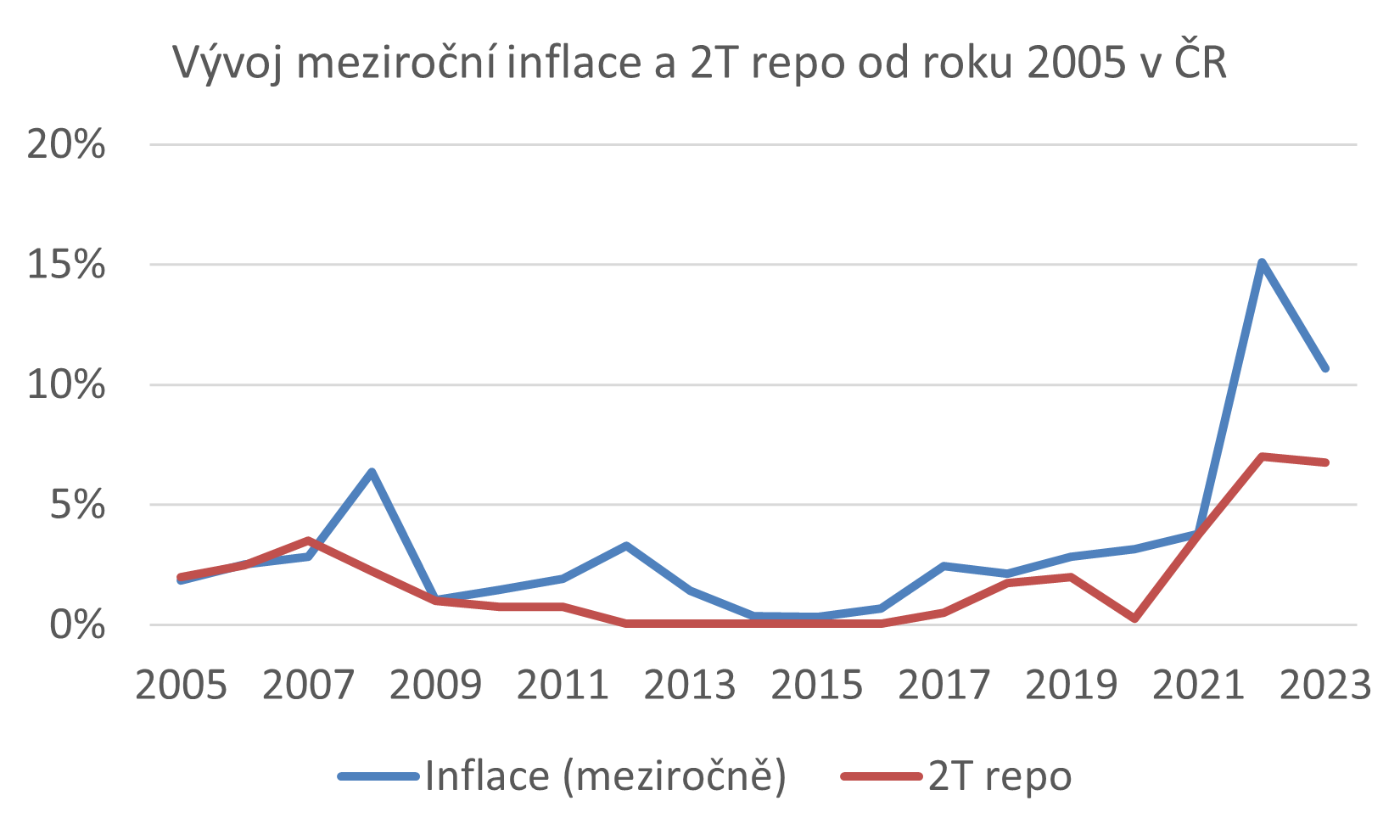

Ačkoliv je spoření bezesporu cnostná věc a tvorba dostatečné rezervy patří mezi základní kameny finanční gramotnosti, prospořit se k bohatství jednoduše nelze. Hlavním viníkem není nic jiného než inflace, se kterou se tváří v tvář v posledních letech setkal prakticky celý vyspělý svět. Zásadním problémem v kontextu spoření je fakt, že zhodnocení depozitních produktů či instrumentů peněžního trhu s velkou pravděpodobností inflaci dlouhodobě nepřekoná.

Názornou ilustraci nabízí následující graf srovnávající vývoj meziroční inflace a 2T repo sazby ČNB. V novodobé historii české koruny platilo, že inflace byla v naprosté většině let vyšší než klíčová sazba ČNB. Navíc klient odkládající prostředky například na spořící účet zhodnocení na úrovni základní sazby v praxi nedosáhne, neboť zejména velké banky pracují s nemalou úrokovou marží. K tomu nesmíme zapomínat ani na 15% srážkovou daň, kterou jsou vyplácené úroky zatíženy.

V tomto kontextu je poněkud zvláštní, že právě spořící účty jsou podle průzkumů produktem, který Češi považují za nejvhodnější způsob uchování financí. Konkrétně takto odpovědělo 37 % respondentů v rámci nedávného šetření agentury Ipsos.

Dlouhodobé peníze patří do investic

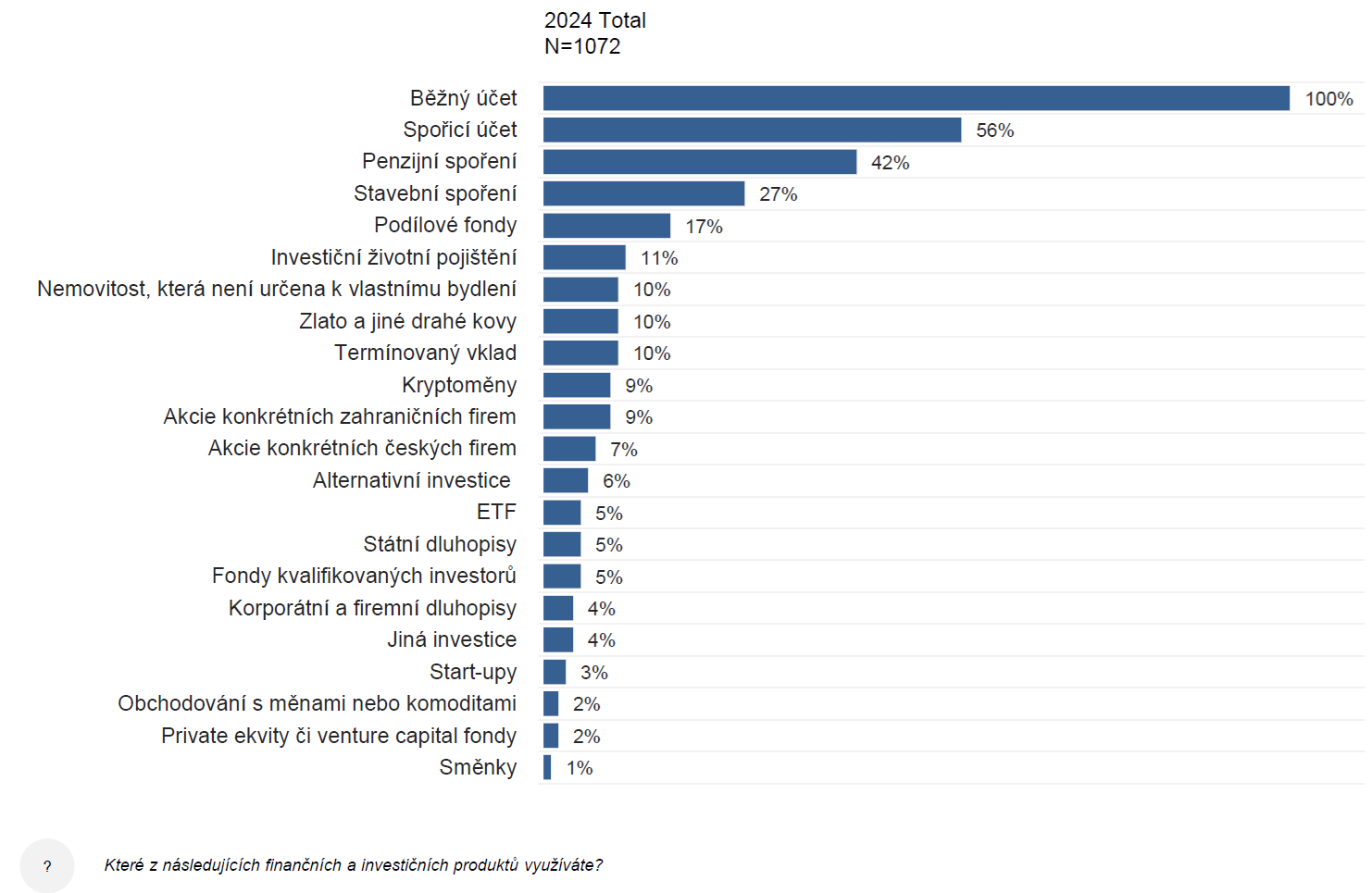

Pozorné čtenáře pak nepřekvapí, že mezi nejčastěji využívané finanční produkty v rámci České republiky patří právě spořící účty, které podle průzkumu AKAT používá 56 % respondentů. Mezi další masově oblíbené nástroje patří penzijní spoření (42 %) či stavební spoření (27 %). Často využívaným produktem jsou i podílové fondy, skrze které zhodnocuje prostředky 17 % Čechů. Zajímavé pak je, že 9 % dotázaných investuje do kryptoměn, což je dokonce vyšší podíl než v případě investic do akcií konkrétních firem, ETF či firemních dluhopisů.

Ačkoliv tak zájem Čechů o investování roste, spoření stále hraje prim. Na odkládání prostředků na spořící účty či do fondů peněžního trhu ostatně není nic špatného. Klíčové je, aby se jednalo o finance s krátkodobým horizontem, které klient hodlá v nejbližších letech využít. Pro zaparkování finanční rezervy ve výši 3-6násobku měsíčního příjmu pak jde o naprosto ideální řešení. V případě prostředků určených na dlouhodobé cíle se však jedná o nevhodné nástroje, které s vysokou pravděpodobností neochrání jejich kupní sílu před inflací.